Почему весь мир решил, что доллар – основная мировая валюта?

Конечно удобно, когда есть основная мировая валюта, которая является и резервной, и расчетной. Но почему именно доллар? Дело в том, что после второй мировой войны США стали доминантой в несоветском блоке. Сыграл фактор сильной экономики, а также доминирование Штатов в политической и военной сферах. Все страны, за исключением советского блока, приняли эту систему.

Доллар имеет много особенностей, которых нет у других валют. В частности, его эмиссия фактически провоцирует экспорт инфляции из США, а не создает ее внутри Штатов.

Юань может стать основной резервной мировой валютой, сместить доллар?

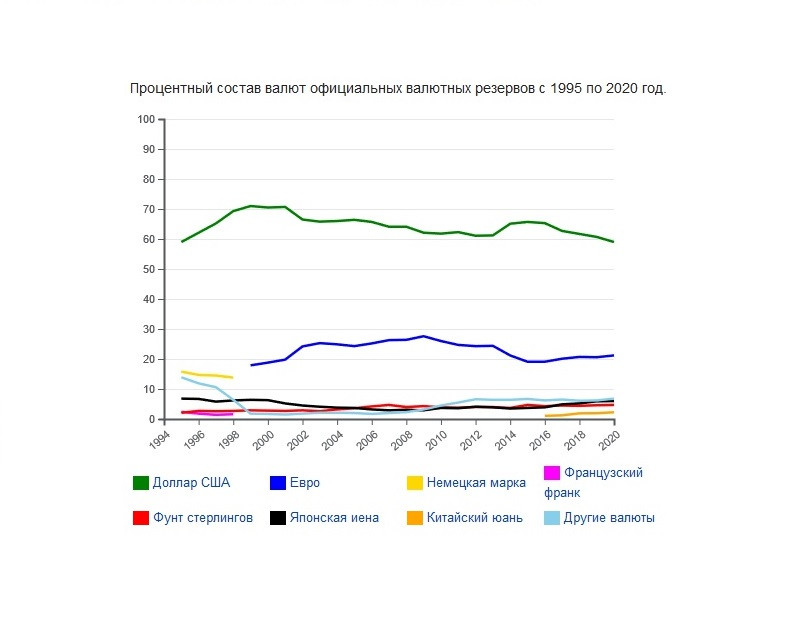

Отмечу, что за последние 100 лет структура резервных валют неоднократно менялась, она не всегда выглядела так, как сейчас.

Для достижения озвученной цели у вас должна быть большая, устойчивая экономика, а курс - не очень волатильным, то есть, он не должен зависеть от цен на отдельные товары или сырье. По этой причине из валют тех стран, у которых большая доля бюджетных доходов приходится на сырьевые группы (как, например, у России), трудно сделать резервную валюту.

У юаня есть все предпосылки для того, чтобы стать резервной валютой. Он уже становится, пока второстепенной, но все же резервной валютой. При этом, для того, чтобы он занял еще более внушительную долю, должны произойти изменения в структуре торговли: расчеты юанями должны стать более распространенными.

А чем подкреплен юань?

Стабильность валюты зависит от платежно-торгового баланса, а также устойчивости экономики и ее масштабов. Однако бывает так, что есть большая, растущая экономика, а вот валюта у нее – нестабильна. Так происходит, когда местная валюта зависит от стоимости отдельных товаров или товарных групп.

Возьмем в качестве примера Бразилию. Это быстрорастущая страна с большой экономикой. Она входит в ТОП-15 стран по масштабам практически всех показателей – объемы производства, ВВП и так далее. Но бразильский реал не входит в список резервных валют, по той причине, которую я озвучил выше.

На самом деле, даже австралийский доллар в этом смысле выглядит уязвимым. Австралийская экономика - сильная и устойчивая, но все равно присутствует фактор зависимости от цен на отдельные сырьевые товары. Думать, что та или иная валюта крепкая, потому что за ней что-то стоит, не совсем корректно.

Источник фото:pixabay.com

Рубль может стать резервной валютой?

Главная проблема рубля в том, что достаточно большой объем поступления экспортной выручки в России приходится на сырьевой сектор. Устойчивость валюты и волатильность курса прежде всего зависят от параметров экспортной выручки. Если у нас преобладают сырьевые товары, цены на которые не стабильны, то есть проблемы с тем, чтобы валюта стала резервной.

В обозримой перспективе рубль место доллара или евро, конечно, не займет. Но в небольшой доле, у отдельных стран, как резервная валюта – вполне может быть. При условии, что он не будет так волатилен по отношению к ключевым валютам, как сейчас.

Россия решила оплачивать долги иностранным кредиторам рублями. Иностранным кредиторам нужны рубли?

Это нестандартное решение, принятое в нестандартной ситуации. Мы столкнулись с ограничениями, в том числе извне, которые касаются того, что нам больше не поставляют наличные евро и доллары. Хотя, это абсолютный нонсенс. Не знаю, где еще и когда применялась подобная ограничительная мера.

Вопрос обслуживания государственного долга перед нерезидентами становится уже не таким однозначным, как в нормальных, мирных условиях.

Замена валюты – это неисполнение обязательств в валюте долга, в которой он был взят. Подобная реструктуризация должна быть одобрена кредитором. Если она не одобряется, мы получаем скрытый дефолт. Но в текущей ситуации, когда не мы первые начали вводить ограничительные меры, такая принудительная реструктуризация долга – наше право. По крайней мере, моральное право точно.

Тем самым мы подтверждаем готовность исполнять обязательства, но на своих условиях. Конечно, нельзя сказать, что западным держателям долга нужны рубли. Но в данных обстоятельствах это логичное решение.

Фото: Егор Никитин

Россиянам предлагают покупать золото за валюту. Какие есть риски?

Вопрос сложный, поскольку, опять же, мы с такой ситуацией еще ни разу не сталкивались. Нельзя предсказать, что будет с этим рынком, однако, если подобные инвестиции поощряются на уровне государства, как альтернатива инвестициям в валюту или фондовый рынок, то вряд ли после этого могут быть приняты меры, ограничивающие возможность продажи золота и резко снижающие его ликвидность.

Это будет очень некрасиво со стороны государства: сначала эта инвестиция поощрялась, а потом какими-то механизмами ее сделали неликвидной. Подобные шаги - не в интересах регулятора и государства. Скорее всего, будет свободная продажа, но надо учитывать, что золото – чуть менее ликвидно, чем другие формы инвестиций.

Китай и ЕАЭС решили разрабатывать проект независимой международной валютно-финансовой системы. Ее основа - новая международная валюта, которая будет рассчитываться как индекс национальных валют стран-участниц и цен биржевых товаров. Насколько жизнеспособна эта идея?

Давайте предположим, что в эту корзину войдут: рубль, юань, бразильский реал и индийская рупия. На курсы этих валют будут влиять совершенно разные факторы. То есть, они могут двигаться в совершенно разные стороны.

Хорошо это или плохо – вопрос открытый, его нужно изучать. Проекты альтернативных систем уже появлялись ранее в тех или иных формах, но не в такой.

В целом, изменение структуры мировой торговли с точки зрения использования ключевых расчетных валют - неизбежно. Доминирования доллара не будет, все будет иначе. Но будет ли это вот такая модель – пока непонятно.

Источник фото на постере: finparty.ru, banki.ru