Мобильные офисы налоговой работали в ТЦ, на рынках и в аэропорту

Срок для оплаты имущественных платежей за 2018 год, установленный законом, — 2 декабря 2019 года. Все ли татарстанцы уже оплатили налоги или есть должники?

Да, в соответствии с Налоговым кодексом РФ срок уплаты имущественных налогов (транспортный, земельный, налог на имущество физических лиц) не позднее 1 декабря года, следующего за годом, за который они исчислены. Так как 1 декабря 2019 года выпало на выходной день — воскресенье, срок уплаты сместился на 2 декабря.

На сегодняшний день среди регионов в Приволжском федеральном округе Татарстан занимает лидирующие позиции по количеству граждан, обладающих имуществом, — 2,2 млн человек. Общий размер начислений составил 7,3 млрд рублей. Таким образом, в среднем на одного плательщика приходится 3,3 тыс. рублей имущественных налогов в год. При этом сумма льгот, предоставленных гражданам республики, составила 1 млрд рублей.

Вместе с тем те, кто не оплатил налоги по имущественным платежам, приобрели статус должника, и к ним мы уже сегодня принимаем меры принудительного взыскания.

Возможно ли, что такие граждане не оплатили по причине неполучения налогового уведомления?

Такие случаи если и есть, то как исключение. Во-первых, в прошедшем году кампания по рассылке уведомлений произведена заблаговременно — начиная с конца августа. Налоговые уведомления через Личный кабинет на сайте ФНС России были направлены более чем 600 тыс. плательщикам, 1,6 млн плательщикам уведомления направлены по почте.

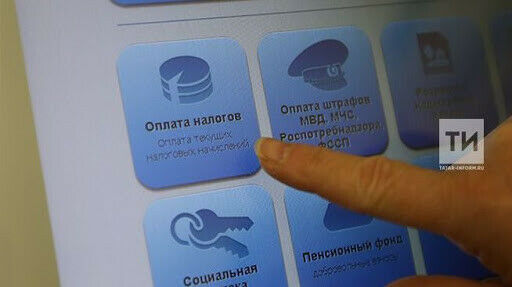

Более того, узнать сведения о задолженности по налогам сегодня в республике возможно во всех МФЦ. Весь декабрь прошлого года в торговых центрах, на рынках, в аэропорту и на крупных организациях региона работали мобильные офисы налоговых органов республики.

Таким образом, мы старались максимально обеспечить наших граждан возможностями получения информации о налоговых обязательствах. В то же время, если у вас нет трех исключений: вы не льготник; не пользуетесь Личным кабинетом, предполагаемая сумма налога больше 100 рублей и вы, будучи владельцем квартиры, дома, автомобиля или другого имущества, до сих пор не получили налоговое уведомление по почте, прошу вас любым способом проинформировать об этом налоговую инспекцию.

За непредставление в налоговый орган указанного сообщения собственника имущества могут привлечь к административной ответственности.

«Обязанность по уплате налога не зависит от возраста»

Если имуществом владеет несовершеннолетний, должен ли он платить налог?

Обязанность по уплате налога не зависит от возраста. В данном случае обязанность исполняет законный представитель несовершеннолетнего. То есть отец или мать, усыновитель или опекун.

Надо отметить, что в республике на сегодня есть и такая категория должников, как несовершеннолетние. На них приходится 2% задолженности по имущественным платежам. В этой связи я обращаюсь к законным представителям, учитывая, что именно они являются реальными пользователями имущества. В силах старшего поколения воспитать правильное правосознание наших детей и не допустить формирования на начальном этапе их жизни негативных пятен.

Если обязанность не зависит от возраста, значит, и пенсионеры должны платить?

Конечно, гражданин в связи с выходом на пенсию имеет льготы по уплате имущественных платежей. В то же время хочу подчеркнуть следующее. Обязанность по оплате таких налогов, как земельный, транспортный и налог на имущество, возникает только у физических лиц, обладающих данным имуществом. Размер налога, который уплачивается один раз в год по соотношению к стоимости данного имущества и к размеру денежных средств, которые мы систематически расходуем для эксплуатации этих объектов, ничтожно мал.

Отдельным категориям граждан предусмотрены льготы, как федерального, так регионального и местного значения. Вся информация о них размещена на официальном сайте Федеральной налоговой службы www.nalog.ru в сервисе «Справочная информация о ставках и льготах по имущественным налогам».

Более того, с 2019 года действует проактивный формат предоставления льгот, то есть налоговый орган предоставляет льготы на основании имеющихся у него сведений о льготниках. Такой порядок касается пенсионеров, инвалидов, лиц, имеющих трех и более несовершеннолетних детей, владельцев жилых домов и хозяйственных построек площадью не более 50 кв. м.

Что касается пенсионеров, то они освобождаются от уплаты налога на имущество в отношении одного объекта каждого вида, то есть на один жилой дом, на одну квартиру, на один гараж и другое, с максимальной исчисленной суммой налога, земельного налога в размере величины кадастровой стоимости 600 квадратных метров площади одного земельного участка.

Если гражданин относится к льготной категории и при этом льгота налоговым органом не учтена, рекомендую направить в налоговый орган заявление о предоставлении льготы с документами-основаниями.

«Основные должники — владельцы транспортных средств»

Каков же тогда портрет должника по налогам и сборам? Есть ли отличительные черты?

Вы знаете, я не могу охарактеризовать всех должников по имущественным платежам одним словом или парой слов. Все они разные, и у каждого своя история. Единственное, что можно отметить, это то, что 90% долга приходится на работоспособную категорию граждан и основные должники (более 60%) — это владельцы транспортных средств.

Каковы последствия неуплаты налога физическим лицом в установленный срок?

Согласитесь, несправедливо, когда неплательщики получают преимущества по сравнению с теми гражданами, которые добросовестно уплачивают налоги. Поэтому к лицам, уклоняющимся от уплаты налогов, налоговыми органами применяются все меры, предусмотренные действующим законодательством.

Начинается все с расчета пеней: на сумму неуплаченного налога за каждый день просрочки начисляется пеня — 1/300 ставки ЦБ РФ.

Далее мы направляем должникам требования об уплате, затем, при отсутствии уплаты, обращаемся в суд, так как закон защищает гражданина — обращение взыскания на имущество физического лица возможно только в судебном порядке.

После установления судом факта неплатежа должника ждут дополнительные негативные последствия: исполнительский сбор, арест имущества, запрет выезда за границу, а в некоторых случаях и банкротство.

Призываю граждан, обладающих имуществом, исполнить свою конституционную обязанность — оплатить законом установленные налоги. В противном случае можно лишиться данного имущества в ходе исполнительного производства.

Если неуплата вызвана несогласием с расчетом налога, то целесообразно обратиться в налоговые органы до наступления срока его уплаты. В то же время подача подобного заявления с подтверждающими документами для перерасчета начислений возможна в любое время. При этом перерасчет возможен в отношении трехлетнего периода начислений.

Я уверена, что наши граждане хотят правильно уплачивать налоги и меньше конфликтовать с налоговой службой. Поэтому налоговые органы всегда открыты к конструктивному диалогу и разрешению вопросов в досудебном порядке. Надо отметить, что с каждым годом правосознание граждан растет и сумма неуплаченных налогов уменьшается.

Допустим, налоговый орган получил судебный приказ о взыскании задолженности с физического лица. Что дальше? Куда может быть предъявлен этот исполнительный документ для взыскания?

Закон об исполнительном производстве предоставляет право налоговому органу предъявить судебный приказ для исполнения в организацию, выплачивающую должнику заработную плату, пенсию, стипендию или иные периодические платежи. Судебный приказ также может быть предъявлен в банк, в котором у должника открыты счета, или в Федеральную службу судебных приставов (ФССП). При обращении к приставам налоговый орган одновременно готовит ходатайства о наложении ареста на имущество должника и о временном ограничении на выезд должника за пределы территории Российской Федерации.

Правда ли, что информация о взыскании задолженности с гражданина является публичной?

Долги взыскиваются с физического лица на основании судебного акта, вступившего в законную силу. Получив судебный приказ, судебный пристав-исполнитель возбуждает в отношении должника исполнительное производство. Эта информация является публичной и размещается в «Банке данных исполнительных производств» на интернет-сайте ФССП России.

Любое заинтересованное лицо, в том числе, например, банк, в который вы обратились за кредитом, или потенциальный работодатель, который хочет оценить вашу добросовестность при приеме на работу, может это проверить.

«Банкротство граждан не панацея от налоговых долгов»

А как часто неуплата налогов заканчивается банкротством гражданина? И что это такое?

С 1 октября 2015 года институт банкротства начал применяться в отношении граждан-должников. Гражданин может быть признан банкротом по решению арбитражного суда, если его долг превысит полмиллиона рублей. Заявителем по делу может быть как сам должник, любое третье лицо и налоговый орган, конечно тоже.

Если говорить об актуальности этой процедуры, то хочу отметить следующее. С начала действия института банкротства граждан количество данных процедур неизменно растет. Так, если по итогам 2016 года в республике в процедурах банкротства находилось 500 граждан, то на сегодня их уже 1324. Однако задолженность по налогам и сборам явилась причиной банкротства только в 3% случаев.

Что касается самих процедур, то это, конечно же, отдельная тема для разговора. Кратко скажу, что в ходе процедуры несостоятельности таким должникам грозит утрата имущества, причем как личного, так и совместно нажитого. Скрыть имущество не удастся, сделки подлежат оспариванию. Более того, недобросовестные граждане не будут освобождены от долгов по результатам процедуры, а добросовестные получают лишь частичное прощение. Поэтому банкротство граждан не панацея от налоговых долгов!

Кроме того, важно понимать, что факт банкротства физического лица также становится публичным. Соответствующая информация размещается на официальном сайте Арбитражного суда и включается в Единый федеральный реестр сведений о банкротстве.

Тем самым потенциальные кредиторы, работодатели и иные заинтересованные лица могут учитывать факт несостоятельности физического лица при принятии решений.

Чтобы не стать должником, необходимо уплатить налоги. А просто ли это сделать?

Сервисной составляющей уплаты налогов уделяется огромное внимание. В настоящее время для уплаты налогов физическому лицу потребуется всего лишь несколько минут. Можно воспользоваться интернет-сервисами на сайте ФНС России, Личным кабинетом налогоплательщика или соответствующим мобильным приложением.

В качестве примера приведу интерактивный сервис «Заполнить платежное поручение». Достаточно ввести 20-значный индекс платежного документа, и все необходимые реквизиты заполнятся автоматически при оплате. Также на сайте ФНС России реализована возможность уплаты налогов по реквизитам.

Чтобы появление долгов по налогам не стало неприятной неожиданностью, можно воспользоваться интерактивным сервисом ФНС России «Личный кабинет налогоплательщика для физических лиц». С помощью этого сервиса можно не только увидеть суммы задолженности, но и выяснить, откуда она появилась. Здесь же можно оплатить задолженность в онлайн-режиме через банки-партнеры или распечатать квитанции для оплаты через любой банк или отделение почтовой связи.

«Единый налоговый платеж максимально упрощает гражданам уплату имущественных налогов»

С прошлого года заработал новый институт — единый налоговый платеж. Что это такое?

Единый налоговый платеж — это не новый налог, это способ оплаты имущественных платежей, когда денежные средства добровольно направляются гражданином в бюджетную систему Российской Федерации с помощью одного расчетного документа.

Данные денежные средства зачисляются на соответствующий счет Федерального казначейства и предназначаются для уплаты налога на имущество физических лиц, а также транспортного и земельного налогов. Такая форма максимально упрощает гражданам уплату имущественных налогов и исключает вероятность ошибки при осуществлении уплаты.

Добавлю, что граждане могут перечислить единый налоговый платеж, воспользовавшись сервисами «Уплата налогов, страховых взносов физических лиц», «Заполнение платежного поручения» на сайте ФНС России, либо через Личный кабинет налогоплательщика в разделе «Пополнить авансовый кошелек».

Многих интересует, можно ли заплатить налоги за другое лицо, например за родственника?

Налоги можно беспрепятственно заплатить за других физических лиц — супругов, родителей или просто знакомых. Соответствующие поправки были внесены в Налоговый кодекс РФ более трех лет назад. Сделать это можно любым удобным способом — наличными денежными средствами, банковской картой или переводом с расчетного счета.

На сайте ФНС России размещен видеоролик с подробной инструкцией, как пользоваться сервисом «Уплата налогов за третьих лиц».

Чтобы заплатить налоги за третье лицо, необходимо ввести данные (ИНН) того налогоплательщика, за которого производится уплата, либо указать индекс платежного документа.

Нет комментариев-